土地をすでにお持ちの方へ

すでに土地を購入された方、または今の土地に建て替えを

検討されている方向けの情報コーナーです。

自分たちだけの住まいづくりを失敗しないために……

住まいづくりに大切なことは何か?いろいろな角度から

取り上げていきます。

01壊すのは“もったいない”と

いわれる家に

私たちが考える豊かな『住まい』とは?

数年前に、私たちがいつも使っている“もったいない”という一言の中に、とても大切な考え方が含まれていると海外でも特別な話題になりました。

しかし、この“もったいない”という言葉を持ちながらも、実は新しいものに惹かれてしまうのも事実です。

あたらしもの好き。というのは、誰もが持つ自然な感覚です。

これは、戦後の復興・発展と共に日本はたくさんのモノを生み出し、また同時に、海外のモノにあこがれ、そしてそれを容易に手に入れられるようになったからかも知れません。大量生産・大量消費の時代的背景も後押しをした。といったところでしょう。

ところで、家やマンションといった『住宅』についてはどうでしょう。戦後の急激な人口増加・核家族化による世帯数の増加が、住宅需要を生みだしました。住宅メーカーのつくる)工業化住宅が、その重要な一翼を担いました。『あらかじめ規格化された大きさやシリーズ的な住まい』をつくり、『工場で大量生産される部品(アイテム)』を組み込めるようにしました。

消費者は、容易に『住宅』を比較し、早く手に入れる事ができます。

それにより、豊かな生活が得られ、事実私たちもその恩恵を受けてきました。

しかし、新しいものが容易に手に入るので、極端に言うと使い捨て感覚の『住宅』も少なくありません

私たち木匠工務店は、本当に永く大切に使う為に、ひと工夫をした『住まい』をお勧めしております。

必要以上に物質面に惑わされることなく、

- 愛着の生れる住まいをつくる。

- その住まいの中で家族同士はどうやって成長できるのか。

- そのご家族に、この先どんな変化が考えられるのか。

- その時に本当に対応し易い住まいのつくり方はどんな方法なのか。

こんな事を、私たちは大切に考えています。

そして、その住まいが建つ周囲の環境は、どうなっているのか。四季を通して自然と上手につきあえる住まいは何か。設計にやさしく取り入れていきます。少し時間はかかるかもしれませんが、ひと手間かけて住めば住むほどに愛着や、味わいが生れる『住まい』を考えます。

日本の住宅の平均寿命がおよそ25年というのは、あまりにも“もったいない”話です。例えば、ひ孫さんの代にまだまだ使える“壊すのはもったいないよ”と云われる。

そんな『住まい』をつくっていきます。

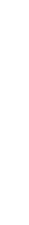

02家を建てるときに必要な諸費用を知っておこう

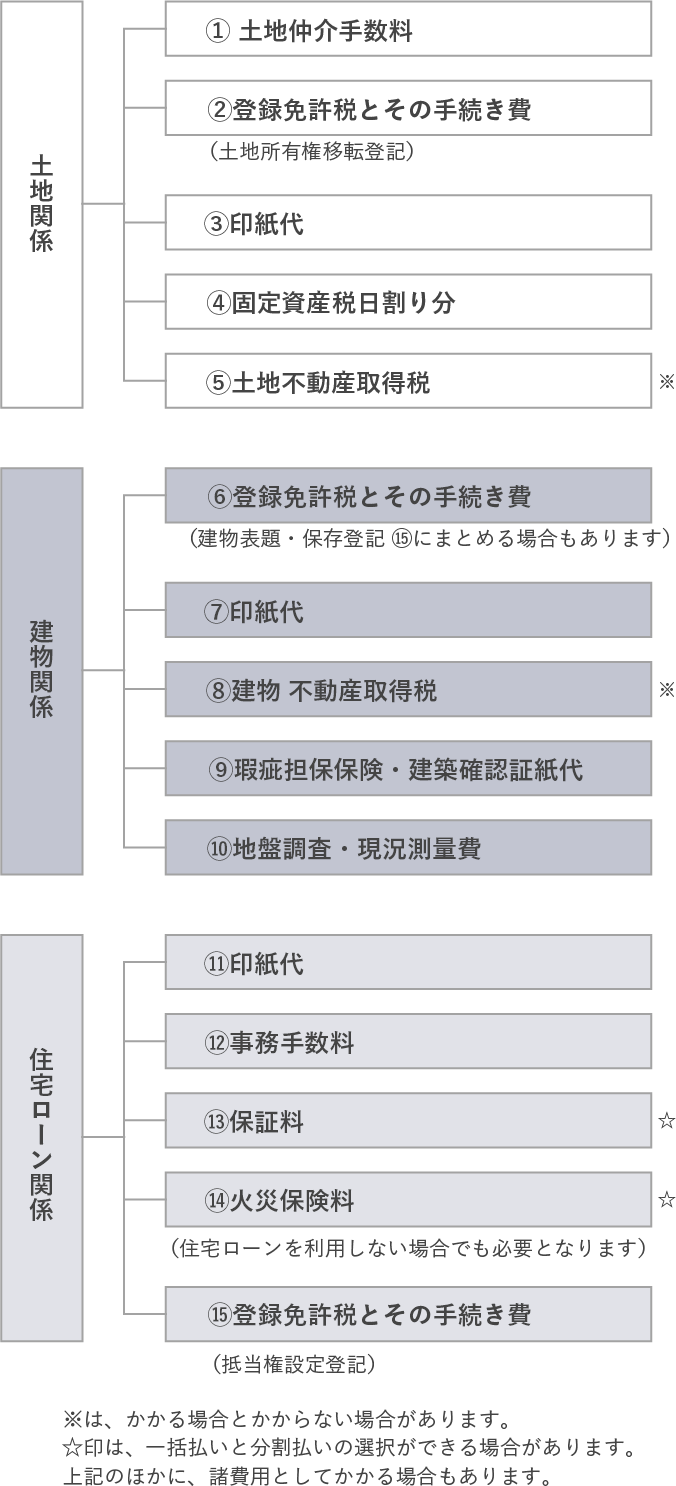

土地の購入金額や住まいの建築費は、そのものに対する費用ですから分かり易いのですが、これらの費用以外に、諸費用として一般的には購入金額の4%から10%は用意しておきたいものです。

内訳として、左記の3つに大別してみました。

- ・土地の購入に関するもの

- ・建物の建築に関するもの

- ・住宅ローンに関するもの

となります。

個々のケースに応じて用意が必要となります。

上記のように諸費用に大きく幅が生じるのは、その費用がかかる場合とかからない場合がある(※印)ものや、一括支払いもしくは、分割支払いを選択(☆印)できるものがあるからです。例えば、一括払いと分割払いを選択できるものとして、住宅ローンの保証料(左記⑬)があります。

「一括払いと分割払いのどっちが得でしょうか?」といった質問がよくあります。その保証料の額は、一括払いの方が計算上、小さくなりますので「お得」と考えられます。

となります。

個々のケースに応じて用意が必要となります。

上記のように諸費用に大きく幅が生じるのは、その費用がかかる場合とかからない場合がある(※印)ものや、一括支払いもしくは、分割支払いを選択(☆印)できるものがあるからです。例えば、一括払いと分割払いを選択できるものとして、住宅ローンの保証料(左記⑬)があります。

「一括払いと分割払いのどっちが得でしょうか?」といった質問がよくあります。その保証料の額は、一括払いの方が計算上、小さくなりますので「お得」と考えられます。

反面、将来的に「住宅ローンは頑張って早く返していくぞ」なんてことを考えると、ローンの借り入れ時に全額・全期間分の保証料を一括で支払うのは、ちょっと一考の余地があるかもしれません。 計画を具体化していく中で、決めていくのが賢明のようです。

また、土地や建物に対して取得税(同⑤・⑧)の軽減措置というものがありますが、「土地を購入して住宅を建てる」 といった一連の計画であっても、建物の完成時期によっては、土地取得税軽減の「猶予」の申請をしないと適用されなくなります。これに限らずそうですが、軽減措置、まして猶予となると、納税者(購入者)が申告をしなければ特典は受けられません。(軽減の要件については、その都度 確認を要します)

知らないだけで損はしたくありません。個人の方は、「何を知らない(知らなかった)のか・・・」は、なかなかわからないと思いますので、専門的なアドバイスも必要と思います。

話は少し余談になりますが、住まいの建替えの場合の、土地と建物の固定資産税の話です。

「固定資産税の課税対象の日(毎年1月1日)の前に、住まいの取り壊しとその解体の登記をした場合、建物分の課税は無くなるが、土地の評価は 更地 扱いになり、建物分以上に負担が増えるのではないか」といった質問を受けることがあります。これは、各自治体によって条件の多少違いはありますが、建替えであることを正しく伝えれば、その心配は無くなるケースがほとんどです。安心して計画が進められますね。

住まいの計画をするにあたり、しっかりとした設計のこと。じっくりと施工を行うこと。に併せて、私たちとしては、諸費用についてもていねいご説明を致します。

03いったいうちはいくら借りられるの?住宅ローンのはなし

03いったいうちはいくら借りられるの?住宅ローンのはなし

住まいづくりを始められるほとんどの方が、住宅ローンを利用されることと思います。長期に渡って低い金利でローンを組めるのが住宅ローンの特長です。その為、土地や家そのものを担保として抵当権を設定して、団体生命保険(亡くなられた時などに弁済する保険)の加入と、建物に火災保険を義務づける金融機関が一般的です。

さて、住宅ローンは一体いくら借りられるのでしょうか? 金融機関は、年収から月の上限返済額を求めて借入限度額としています。借りられる方の年収に応じて、返済負担率が異なりますが、年収が400万円を超えている人は年収の35%未満としている金融機関がほとんどです。

仮に年収が600万円の人だとしたら、

600万円×35%=210万円(1年間の上限返済額の合計) 210万円÷12ヶ月=¥175,000(1ヶ月の上限返済額)となります。

1ヶ月あたりの返済額がわかったら、金利と返済期間によって借入金額を求めることが出来ます。

しかし、気をつけなくてはならないのは、借りられる額と無理なく返せる額は同じではないことが多いようです。

金融機関が応じてくれると言っても無理な返済計画は禁物です。これから住まいを計画されている人は、現在賃貸住宅にお住まいの方が多いと思います。今現在、住宅関連費(家賃、管理費、駐車場代、住まいの購入の為の積み立てなど)に掛けている費用に無理がなければ、その費用を目安に借入限度額を求める方法もあります。

住まいづくりは家族が幸せに暮らすことが目的です。夢のマイホームを手に入れたのは良いが、生活にゆとりがなく、家族の関係がぎすぎすしてしまっては本末転倒です。

住まいは住みながら愛着を持って手を入れてゆくもの、出来たときが完成ではありません。

無理のない資金計画をおすすめしています。

木匠工務店ではファイナンシャルプランナーを交えた資金計画も可能です。是非ご利用下さい。